车抵贷计算器(抵贷器计算车贷利率)?

今年学到的一个新理财理念就是买房子一定要贷款,通货膨胀不仅让你的现金贬值,也会让你的债务贬值。贷款买房相当于启用了杠杆,在有足够现金流还月供的情况下,用少量的首付,拥有了金额巨大的不动产资产。下面就来跟大家分享一下在加拿大贷款的基本知识。

利率

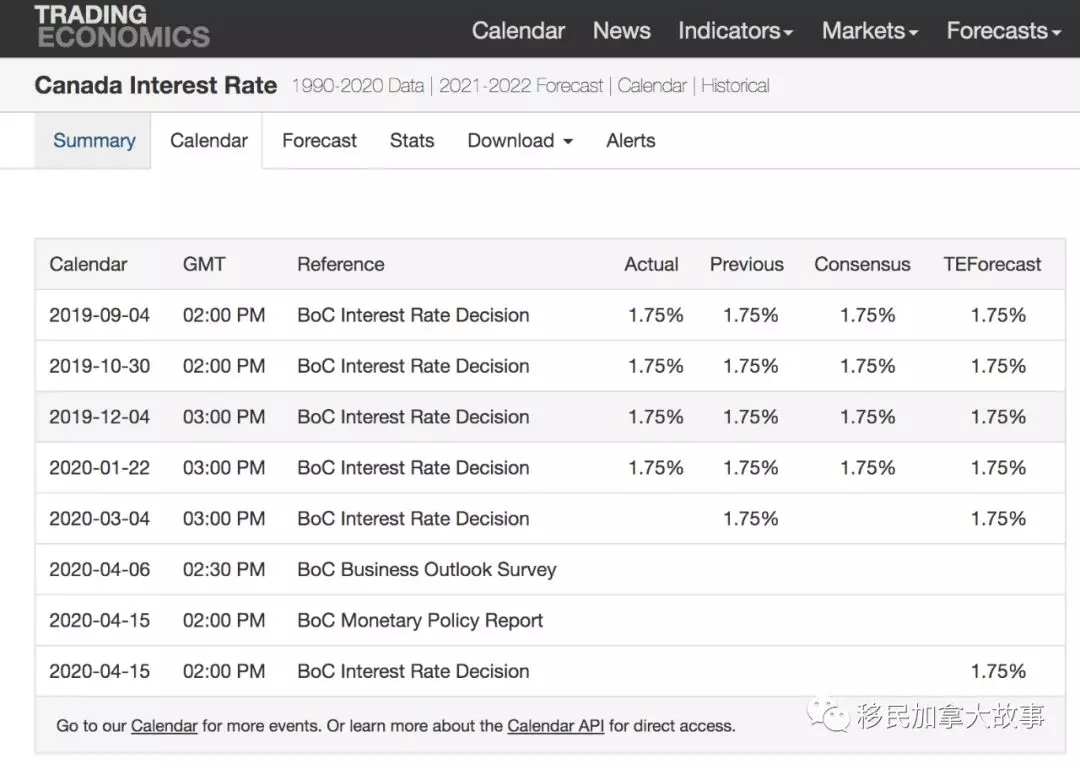

现有的加拿大央行1月22号发布的最新基准利率为1.75%,依然保持在2008年以来最高利率水平。

最优惠利率 (Prime Rate)

最优惠利率(Prime Rate)是银行给最重要或信用素质最佳的客户放贷的基本贷款利率,而对普通客户通常在此基础上加上一个溢价,而对房地产按揭贷款则一般是在此基础上有所减少。银行最优惠利率是由各银行自行决定的。

维基百科

加拿大五大银行分别为TD,RBC、Scottia、BMO、CIBC 。银行现行的贷款最优惠利率(Prime rate)为3.95%。

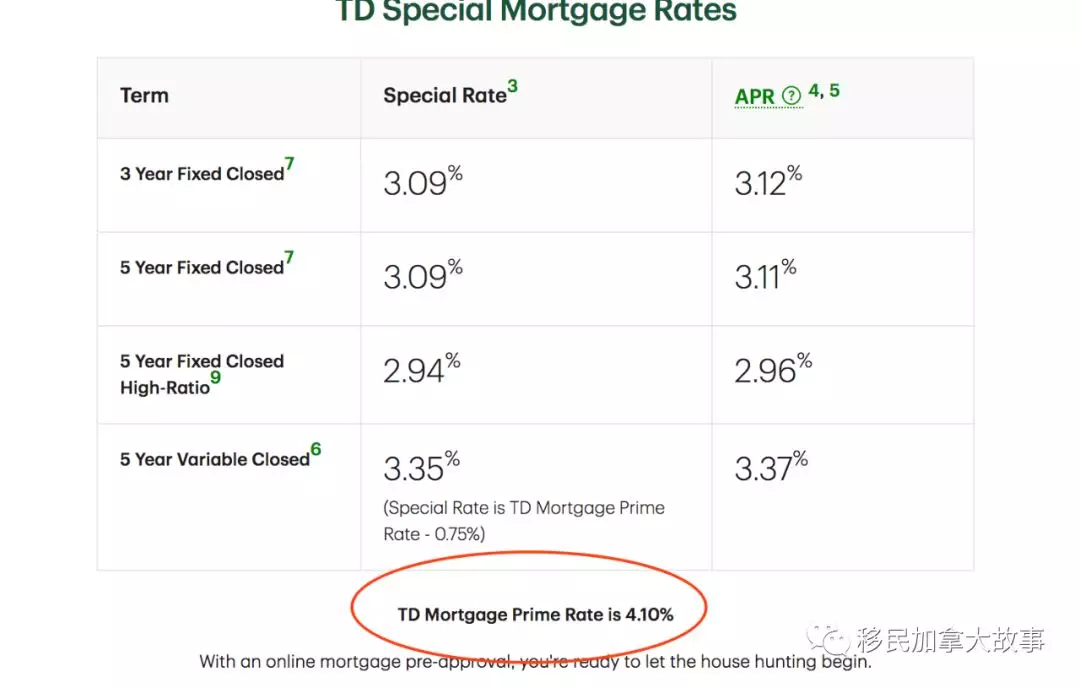

但不同银行有自己的住房贷款最优惠利率,比如TD现在住房按揭贷款利率为4.1%。优惠后的房贷按揭利率如下表所示:三年期或五年固定利率封闭性房贷利率均为为3.09%;如果你首付少于20%,且房屋价值在100万加元以下,并购买房贷保险的话且满足其他TD要求的条件,五年期固定利率封闭型房贷利率可以拿到2.94%。

各大银行会根据贷款人的收入情况、首付比例、贷款摊销期限、贷款合同期限等因素,计算贷款人的最终贷款利率。银行网页上有贷款计算器,大家可以自行计算。最好是找银行的贷款专家详细咨询自己所能拿到的贷款利率。

如何找到贷款

可以到加拿大五大行找贷款专家咨询,加拿大五大行有自己的最优惠房屋抵押贷款利率,且每家的贷款政策不尽相同。据我了解,TD的贷款政策最严,BMO和RBC的相对宽松。想贷款的小伙伴可以多跑几家银行多多咨询,多做比较。

还有一种方法是找你的房产经纪推荐贷款经纪,房产经纪一般会掌握不少贷款经纪的联系方式,他们可以根据你的具体情况帮你推荐合适的贷款经纪。

在加拿大,贷方可以是银行、信托公司、信用卡合作社、退休基金、人寿保险公司、借贷公司、贷款投资公司、政府机构或个人。贷方是个人的话,属于私贷,利率是所有以上贷方最高的。

贷款分摊期限

分摊期限(Amortization)一般是5年到30年不等,在加拿大常见的住宅房屋贷款周期为15到25年。贷款的分摊周期越长,每个月还款额越低,但是需要偿还的总利息则要增多。

贷款合同期限(Term)

这个和国内的贷款有所不同,国内的贷款一般情况是锁定一家银行,贷款分摊期间不得更换银行。在加拿大,分摊期限一般为15到25年,但是锁定期一般为一年,称为一个Term,即贷款合同期限。在这期间必须按规定的利率、金额、按时还款。一个Term到期后,借款人可以选择继续在原来的银行或者更换银行以寻找更好的贷款条件。

根据利率的预测走向,贷款合同期限长短不一。比如说贷款利率有下降的趋势,借款人可以签订较短的合同期,比如六个月。如果利率稳定或有上涨的趋势,借款人可以选择长一点的合同期,比如5年,以锁定低利率。

选择固定利率还是浮动利率?

固定利率,顾名思义,在合同期内利率固定不变。每个月偿还的本金和利息金额可能会不同,但是每个月还款总金额是一样的,相当于等额本息。

浮动利率贷款的利率会根据市场情况浮动而进行调整。贷款浮动利率调整依据银行的最优惠利率(prime rate)。该调整适用于月供和贷款总额。通常情况下,利率调整周期为一季度、半年或一年。

还款方式

在加拿大住宅抵押贷款市场中,还款方式大概有四种:只还利息,应计利息,利息加一定本金,摊销。

参考资料:

1. Humber College Real Estate Education Program Course 2, M5, L3

2.

3. 维基百科-最优惠利率

有关房贷的问题,以后还会有更多的信息分享,由于篇幅有限今天就分享到这里。感谢关注我们的头条号移民加拿大故事,有什么问题可以留言。如果喜欢的我们内容,请点赞转发!祝大家周末愉快!