大鹅车抵贷(大地车抵贷款)?

一场车贷行业的大玩家收割游戏已经悄然开始。

华夏、平安等多家银行系资金入局车抵贷

此前据媒体报道,招商银行正在大力推广汽车抵押借款资产,其车抵贷预授信,最高车价十成,最多放款可达50万。

据FinX金融不完全统计,不仅招商银行,华夏银行、民生银行、新网银行、平安银行等银行系资金都在涌入车抵贷市场。

以华夏银行零保证金的车抵贷产品为例,主要面向7座及7座以下小型普通汽车,非营运车辆,贷款金额3-30万(最高可满凭满放),业务范围覆盖全国(禁入地区需报备审核:新疆,东三省,西藏),贷款周期分为24和36期,综合费率为0.84%-1.3%,还款方式为等额本息。

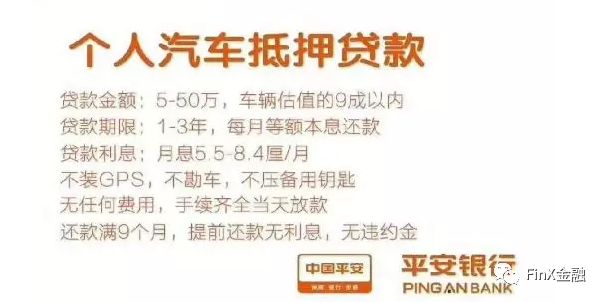

平安银行更为激进,号称押证不装GPS,不押备用钥匙,只电核车主,提前还款无违约金。贷款金额高达5-50万(非自雇超30万需第三方公司收款),贷款期限1-3年,每月等额本息还款,月息利率在0.55%-0.83%。

头部平台向银行靠拢,小玩家资金、合规压力大

据第三方报告显示,车抵贷借款客户实际上是有车人群中的次级借款人群体,其平均借款金额在10-20万元,超过了一般消费的需求,同时承受远高于银行信用贷的利率,说明其信用水平总体不高,可能是为了生意周转,也可能是为了借新还旧,属于信用贷都不能轻易准入的资产,所以需要抵押汽车来控制风险。

在过去,这种轻视借款人自身信用风险,重点考察资产抵押物的风控方式,导致贷后逾期强制拖车一直是车抵贷机构降低坏账率的风控措施之一。

但随着2018年各项扫黑除恶专项行动、合规备案延期分别对车贷资产端、P2P资金端形成重压,大量P2P背景的车抵贷玩家被清除。

根据网贷之家数据,截至2017年底,P2P网贷行业涉及车贷业务的平台数量有945家,但截至2018年4月底,数量降至332家,降幅约65%。从市场规模来看,2018年上半年交易规模为948亿元,同比下降了20%。

这为银行系玩家创造了机会,在合规性和资金方面,大玩家有着天然优势。目前,包括微贷网、人人聚财和投哪网等头部车抵贷平台也与银行系达成合作,例如微贷已合作光大银行、新网银行等商业银行。

一位车抵贷从业者告诉FinX金融,头部车抵贷平台也在寻找新的银行系资金合作,随着监管加强催收规范,要求对逾期客户不能进行上门催收和强制性拖车,现在车抵贷的不良资产处理周期被不断拉长,平台垫付资金压力过大,逾期和坏账率都在增加。

“车贷行业已经到了洗牌的阶段,(小玩家)压力很大。”