易鑫集团车抵贷看征信吗(易鑫抵押车贷)?

2022年上半年,在中国乘用车(包括新车及二手车)总销量同比下跌1.5%的背景下,国内专业的汽车金融交易平台易鑫集团(02858.HK)汽车融资交易量同比上升17%,收入同比增长73%。逆势上扬的背后,除了前瞻性的业务战略布局,不断强化的智能风控能力亦功不可没。

“传统风控要求证明 ‘客户履约无风险’,易鑫的风控是要证明‘客户违约可能性极低’,这中间的差值,是数量庞大的‘长尾人群’,也是易鑫的机会。”易鑫副总裁、智能风控负责人朱亮说:“易鑫目前拥有的竞争优势,都是长期探索和经验累积的结果。”

对中间的70%人群,换一种风控思路

伴随着汽车消费的兴起,汽车金融业在很长一段时间内保持了高速增长,根据罗兰贝格的研究数据,从2008-2019年,年均增速达到了24%。即使在2017年之后随着汽车销量的震荡,汽车金融市场的增速有所放缓,其势头仍远远领先于汽车销量变化,2017-2020年的年均复合增速约有16.5%。这个过程中,从银行、汽车金融公司到第三方平台、融资租赁公司,诸多的参与主体用多元化、差异化的产品和服务,满足了广大用户的汽车金融消费需求。

2016年以后,来自三线及以下城镇的汽车消费大幅上涨,成为市场主要的拉动力量。星星点点的县乡级市场,无论是客户资质,还是服务渠道,都和一二线城市有着偌大的区别。这个巨大的行业空间,对汽车金融的风控管理能力,提出了更高的要求。彼时,很多县乡级市场的征信网络尚不完善,没有强有力的风控管理做支撑,任何渠道下沉都可能引发系统性风险。更何况,作为平台级企业,易鑫还面临着多资方、多产品、多渠道的挑战,风控管理的难度可想而知。

上图:2016年后,三到五线城市购车占比显著增长

“申请汽车融资的客户,整体表现是一个橄榄形态:完全符合资质要求的‘好客户’占头部20%,完全不符合要求的‘坏客户’占尾巴10%,中间层要占到大约七成。”易鑫一位风控策略人员说。易鑫采用的是主流的B2B2C展业模式,通过自建的大规模线下团队和B端的经销商渠道合作,进而建立起覆盖全国的服务网络。“如果用‘一刀切’标准、只保留‘好客户’。这就意味着渠道辛苦获得的客流,会被砍掉绝大部分。”

但事实上,对中间的七成客户难以评估,并不代表这些客户没有践约意愿和履约能力。这个由小微企业、涉农人员、小镇青年等等组成的“长尾人群”,是一股不容小觑的“消费力量”,也恰恰是最需要普惠金融服务的对象。易鑫很快明确了思路:“传统风控要求证明‘客户履约无风险’,我们要证明‘客户违约可能性很低’,这中间的差值,就是易鑫的机会。”

Vesta项目:自建属于汽车金融领域的风控模型

基于风控模型评价的“易鑫分”就在这样的思路中得以诞生。

汽车金融有“人+车+资金”的明确交易场景,多环节叠加,可以融入更多业务和行为变量。“易鑫分”就像“积分落户”一样,某些特征上的短板可以通过其他“长处”补足,按照最终结果来评定客户资质。依托百度、腾讯、京东、易车等互联网资源,易鑫希望打造出一套适用于汽车金融领域的风控模型,利用模型做精细化审核,预测结果最大程度地排除人为干扰,整个审批进程可以更准确、更快还能更省钱。

难,但具有现实的吸引力。

2017年,风控模型组成立,接到的第一个任务就是和百度联合建模。但第一批加密测试样本调取出来后,建模团队发现依靠传统统计学方式建立模型,工作量太大,如果有模型平台辅助数据挖掘和分析,将大大提高建模效率。公司考察了市场上成熟的平台,从汽车金融场景适用性和数据安全角度考虑,最终选择自建。2018年,易鑫将开发建模平台列为公司头号项目,内部代号Vesta。

Vesta源自于古代罗马女灶神,易鑫内部将建模工作类比为中央厨房:来自业务和外部的样本数据是原材料,在“厨房”建模和分析,再做出“美味佳肴”。对比通用的商业化产品,Vesta立足于易鑫汽车金融平台业务本身,可根据实践经验对参数和配置进行更加细致的区分;还提供了灵活且直观的操作界面,就算不太懂代码的业务人员,经过短期训练也可以熟练操作。

上图:易鑫集团Vesta模型系统(示例)

Vesta有两个难点待攻克:第一是样本来源和数据安全性,第二是预测的准确度。

最安全且直接的样本来源当然是自身业务。彼时易鑫智能数据中心搭建尚不完善,数据“散装”在几十个互不相通的系统中。为此,易鑫加快了“智能数仓”的项目进度,实现所有业务数据的统一清理和加密;同时,对外积极寻求与国家级数据中心的合作,要求“绝对合法合规”。“所有来源都是银行级保密”,一位参与其中的数据采集经理回忆说,印象最深刻的是2019年中秋,因为数据安全抽查有瑕疵,上级要求一个小时内下线某个合作商接口,她只好抱着电脑,在家宴包厢的备餐间完成切断工作。

一个精密而可靠的评估过程,从来不是一蹴而就的。“因为业务量大,我们有了在实践中小步快跑的机会”。风控组模型经理提到,某些客户会出现周期性的短暂逾期,影响了履约率。经过调查,发现违约是因为扣款银行会调整支付限额,导致支付失败,并非客户主观因素。“剔除这部分异常后,客户的履约表现和预测完全一致。”

经过长时间实践,模型小组发现越是特征不明的客户,越需要引入更多的特征变量,所采用的模型也从粗颗粒到细颗粒。当单个模型不足以准确评估时,“多级漏斗”概念被引入其中。“多级漏斗”其实是一个客户分层评估结构。系统初次评估后,会根据客户属性和申请产品要求进入不同的评估模型,越是往后,对客户的评估精细度就越大。数据模型组还开发了“召回”模型,基于对逾期客户的反向挖掘,在“拟拒绝”客户中找到条件匹配的新客源,结果发现他们的履约表现甚至要优于整体水平。

“好的风控管理,是尽量做到既不错失一个‘好’客户,也不让一个高风险客户成为漏网之鱼。”

风控引擎:全流程可视的自动化“流水线”

模型评分还只是第一步。

“‘易鑫分’是基于现有客户历史表现做出的推演。在实际业务中,情态随时在改变,风控策略要将过去和现在的变量都考虑进去,才能更灵活地应对随时可能出现的风险。”朱亮说。

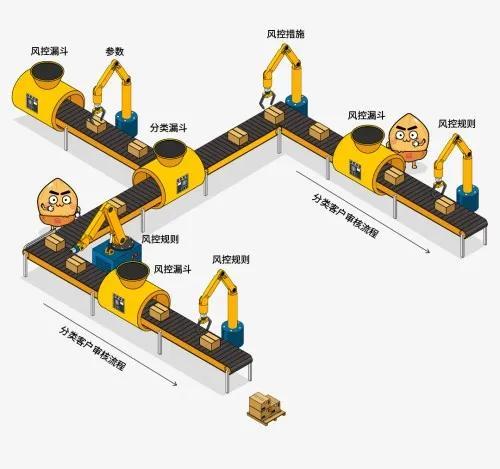

和Vesta同期面世的风控引擎Scutum,便是满足风控系统性和灵活性设计的“利器”。Scutum原意是“风控之盾”,在开发者团队心中,更愿意把它看成一个集约化的流水线。“这是一个基础组件,包括‘多级漏斗’在内的所有策略,可以任意装配在流水线中,控制人员能够自如地管理着业务的流向和节奏。”

Scutum最大的优势在于自动化和全流程可视。易鑫高峰时期并行运营接近一万条评估链,Scutum能让操作人员更加清晰地看到每条业务流向,根据业务需求更改规则、增减变量,调整顺序甚至路径。这样的结构,让易鑫的风控做到了精确化,又有非常高的灵活性。“之前改个策略,要请产品做需求,请技术写代码,现在只是调整几个按钮或者参数就可以了。”易鑫一位风控策略人员说。

上图:易鑫集团Scutum风控引擎“流水线”(示例)

依靠“人”的工作依旧存在,但目标更集中,效率也更高。系统匹配了IRC监控台,可跟踪每个风控策略实施后的具体效果。监控到异常数据后,策略人员可通过区域、产品、渠道、人群等数百个字段的筛选,找到风控策略的“病灶”,从而评估策略实施前后的效果。

Scutum中的风险画像,还能即时从几千条特征中定位核心风险信息,布局在一个页面中,让审核人员一目了然。如果触及欺诈标签,系统会直接导入反欺诈审核流程。这些“欺诈标签”是业务团队在长期实践经验中一点一滴积累而来。比如“某地同一车型同期进件量异常上涨”或者“报单售价与市场价格偏离10%以上”,都可能成为系统监测的目标标签。

“易鑫系统对标签的识别不仅包含产品和客户端,还更深层地接入了对市场、渠道商的洞察,这样周密的体系,是之前我没经历过的。”易鑫反欺诈组组长说,她负责的小组堪比“侦探”,曾经在二手车抵押证中,通过同姓客户抵押痕迹调查出亲友间套现操作;还循着离婚判决中的蛛丝马迹,看出了客户造假的证据。

上图:易鑫集团系统中的客户风险画像(示例)

SaaS服务:用金融科技赋能产业链

到2021年,易鑫全平台已拥有数百个资方、两千多款产品的资源储备。如此拥挤的“货架”,即使有系统辅助,前端销售经理推荐产品时也会出现选择困难症。对此,风控策略组和产品部合作,对产品进行分层化管理,根据产品属性划分等级,再配合不同的风控和产品策略包。这样梳理,进一步缩短了易鑫研发和推出新产品的周期。面对新的合作伙伴时,产品组也能更精准地对需求进行定位和设置。

这种“化繁为简”的能力,帮助易鑫在区域市场的网格化竞争中有了更清晰的产品布局;在向外推广汽车金融产品解决方案时也更具说服力。

实际上,凭借在汽车融资领域的丰富经验,易鑫已组建金融科技团队,着力将这些内部开发的系统、技术和运营能力产品化,成为一整套可贯穿客户获取、风险评估、融资审批及融后监控的汽车融资业务全流程解决方案,并开始在产业链上下游推广,以协助机构客户拓展业务、提高效率并降低风险。根据公告,2022年上半年易鑫已和10家银行、3家主机厂及3家第三方科技公司达成战略合作,通过技术服务及透过金融科技系统促成的交易,实现收入4291万元。

“过了红利期,比拼的就是能力。汽车融资市场的整体规模已经超过了2万亿元,行业的竞争也更趋激烈。”朱亮说,易鑫成立八年来的经历告诉他,业务发展没有捷径,只有专注于业务实践,不断提升包括智能风控水平在内的综合管理能力,才能更好地服务于汽车产业、服务于每一位消费者。

未来,易鑫还将继续通过提供汽车融资业务解决方案,寻求战略合作伙伴以扩大业务规模,并通过科技和技术输出激活整个汽车融资行业。 “如何来满足长尾人群对普惠汽车金融服务的迫切需求,光靠易鑫一家的力量还不够。通过科技赋能,我们想搭建起一个技术平台,可以让更多的金融机构、厂商和消费者取得对接。这是易鑫,对行业的责任,更是对社会的责任。”